Квартальная отчетность ИП зависит от того, на каком режиме налогообложения находится предприниматель, а также имеет ли он наемный персонал. Нужно учитывать, что для отчетности существуют конкретные сроки ее представления, нарушение которых влечет за собой наложение административной ответственности на предпринимателя.

Отчетность ИП на ЕНВД в 2020 году

ИП, применяющий спецрежим налогообложения ЕНВД, обязан сдавать специальную отчетность, касающуюся налога на вмененный доход. Налогоплательщики должны представлять квартальную отчетность не позже 20-го числа месяца после отчетного периода. Когда срок сдачи приходится на выходной день, то он сдвигается на первый рабочий день.

ИП на ЕНВД не сдают декларацию с нулевыми показателями, поскольку даже при временном отсутствии деятельности налог платится исходя из физических показателей. Сдавать декларацию по ЕНВД можно лично при посещении отделения ИФНС, по Почте России или через Интернет.

Читайте также "Нулевая отчетность ИП: как заполнить?"

Если у ИП есть наемные сотрудники, то дополнительно к отчетности по ЕНВД он должен сдавать расчеты по работникам.

Нужно ли ИП на ЕНВД сдавать отчетность в ПФР и ФСС?

Если у ИП нет наемных сотрудников, то ему не нужно сдавать отчетность в ПФР и ФСС. Достаточно того, что он будет просто перечислять страхвзносы на ОПС и ОМС за себя.

В том случае, когда у ИП есть наемные сотрудники, он должен сдавать отчетность за них в обычном порядке. В такой ситуации для ИП на ЕНВД нет каких-либо особенностей в порядке сдачи, поскольку он является обычным работодателем.

Отчетность ИП на ЕНВД без наемных работников

Если ИП не имеет наемных работников, то он должен сдавать только декларацию по ЕНВД за каждый отчетный квартал. Во внебюджетные фонды никакие расчеты и отчеты представлять не нужно, даже за самого предпринимателя.

Читайте также "Какие декларации сдает ИП?"

Отчетность ИП на ЕНВД с наемными работниками

Если ИП на ЕНВД имеет наемных сотрудников, он автоматически становится работодателем. При этом предпринимателю нет необходимости регистрироваться работодателем в ПФР, поскольку эта обязанность отменена в 2017 году, когда администрирование страхвзносов было отдано в ведение налоговой инспекции. Информацию об ИП как работодателе ИФНС передает самостоятельно в ПФР, когда он сдаст РСВ.

ИП с сотрудниками должен сдать такие виды отчетности:

- Расчет по страховым взносам

РСВ - отчетность, сдаваемая ежеквартально в ИФНС, поскольку именно налоговая инспекция является администратором страховых взносов. Отчет включает информацию по страховым взносам на пенсионное, медицинское и социальное страхование, исчисляемым с доходов наемного персонала.

ИП, зарегистрированный в качестве работодателя, то есть имеющий сотрудников, обязан уплачивать страхвзносы за них. При этом если с физлицом заключено трудовое соглашение, то нужно рассчитывать и перечислять страхвзносы на ОПС, ОМС и ФСС, а если заключен договор ГПХ, то взносы на ОПС и ОМС.

Даже если в отчетном периоде ИП не выплачивал своим сотрудникам доход (например, при приостановке деятельности), он все равно обязан сдать нулевую РСВ в установленные сроки. В противном случае ИФНС может посчитать, что ИП-работодатель опоздал со сдачей расчета, и из-за этого начислит штраф.

- расчет 6-НДФЛ

Данный отчет является относительно новым, а потому у бухгалтеров часто возникает много вопросов по его заполнению. В нем отражается информация, касающаяся сроков и сумм начисления и удержания налога. Расчет 6-НДФЛ подается в налоговую инспекцию.

- справки 2-НДФЛ

Работодатели должны сдавать на своих сотрудников справки 2-НДФЛ, в которых отражаются помесячные суммы доходов с расшифровкой по кодам, а также суммы начисленного, удержанного и перечисленного налога.

- сведения о среднесписочной численности

ИП формирует такой отчет, если имеет наемных работников. В последний раз этот документ нужно будет сдать по итогам 2019 года, поскольку в последующем эта информация будет включаться в годовой РСВ.

- 4-ФСС

Отчет 4-ФСС подается в Фонд социального страхования и содержит информацию о страховании от несчастных случаев и профзаболеваний. В отчете отражаются сведения по сотрудникам, с которыми оформлены трудовые соглашения, а также по работникам, с которыми заключены договоры ГПХ, но только при условии, что в самом договоре обозначена обязанность работодателя перечислять эти взносы.

ИП при наличии наемного персонала самостоятельно встает на учет в ФСС. Налоговая инспекция не направляет информацию в фонд. Сделать это нужно в течение 30 календарных дней с момента приема в штат первого работника.

- СЗВ-М

Отчет по форме СЗВ-М подается в Пенсионный фонд по итогам каждого месяца не позднее 15-го числа следующего месяца. Если срок выпадает на выходной день, он переносится на следующий рабочий день. В отчет включается информация по всем сотрудникам - как на трудовых, так и на ГПХ договорах.

- СЗВ-СТАЖ

Отчет по форме СЗВ-СТАЖ сдается в Пенсионный фонд по итогам отчетного года. В документ включаются сведения по всем физлицам, работающим как по трудовым, так и по ГПХ договорам.

- СЗВ-ТД

Ежемесячный отчет о трудовой деятельности (СЗВ-ТД) будет впервые сдаваться в Пенсионный фонд в феврале по итогам января 2020 года. Сведения из него необходимы для формирования информационной базы ПФР и ведения электронных трудовых книжек.

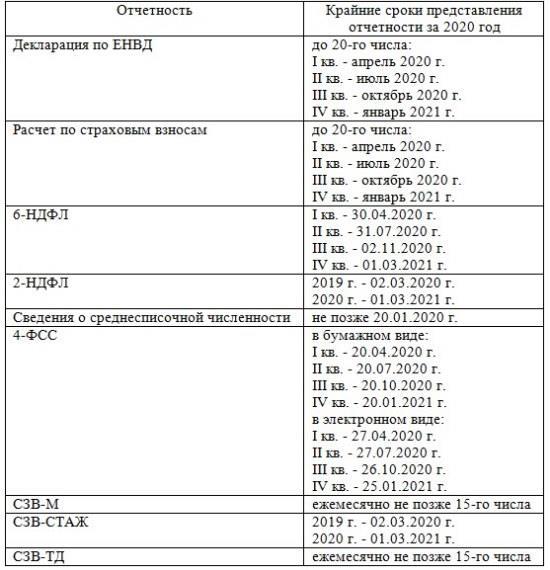

Сроки сдачи отчетности в 2020 году

Сроки сдачи отчетности ИП на ЕНВД в налоговую инспекцию и внебюджетные фонды следующие:

Отчетность ИП на УСН в 2020 году

Если ИП на УСН имеет работников, то за них он сдает ту же отчетность и в те же сроки, что и на ЕНВД.

Что касается самого упрощенного режима налогообложения, то по нему предусмотрена декларация по УСН. Она подается предпринимателями один раз в год с полной расшифровкой информации по кварталам. За 2019 год расчет нужно подать не позже 30 апреля 2020 года, а за 2020 год - не позже 30 апреля 2021 года.

Читайте также "Как рассчитать налоги для ИП на ОСН, ЕНВД, УСН и ПСН"

Сроки сдачи декларации по УСН не зависят от того, какой объект налогообложения используется - доходы или доходы за вычетом расходов. Процентная ставка по УСН (в зависимости от объекта) указывается непосредственно в декларации. Расчет можно сдать лично в отделение ИФНС, направить почтой или электронно через ТКС.

Какие ежеквартальные отчеты сдает ИП во внебюджетные фонды

На основе представленной информации ИП с сотрудниками должен ежеквартально подавать во внебюджетные фонды только 4-ФСС в Фонд социального страхования. Отчеты в Пенсионный фонд сдаются либо ежемесячно, либо раз в год.

Нужно помнить, что по страховым взносам администрирование передано в ведение ИФНС. В этой связи ИП должен ежеквартально подавать налоговикам расчет 6-НДФЛ.